掛け捨て型の保険は保険料がムダになるようでイヤ。お金が戻ってくる貯蓄型の保険がいいという方が多いように思います。

万が一の保障があって、保険料も掛け捨てにならない貯蓄型保険は、メリットばかりのような気がします。しかし、本当にお金が戻ってくる貯蓄型保険は、メリットばかりでデメリットはないのでしょうか?

実は、貯蓄型保険に加入する際には、知っておくべきデメリットもあります。

そこで今回は、貯蓄型保険に加入する前に理解しておくべき下記ポイントについて解説します。掛け捨て型の保険が嫌いで、貯蓄型保険を検討している方は参考にしていただけると思います。

- 貯蓄型保険と貯金の違いとは?

- 貯蓄型保険のメリット・デメリット

- おすすめの貯蓄型保険とは?

- 貯蓄型保険のランキングは参考にすべきか?

なお、貯蓄型保険には、変額保険や米ドルなどの外貨建ての商品もありますが、今回は予定利率が確定している円建ての定額保険に絞って解説していきます。

1.貯蓄型保険とは?

貯蓄型保険は、保険期間の途中で解約すると解約返戻金が受け取れます。また、満期がある商品であれば、満期保険金が受け取れます。

貯蓄型保険と一言でいっても多くの種類があり、主な貯蓄型保険には終身保険や養老保険、個人年金保険などがあります。

今回は、貯蓄型保険の代表的な商品である終身保険と養老保険をご紹介します。

・貯蓄型保険の例①:終身保険

終身保険は、加入すると、一生涯の死亡保障が準備できます。一方で、終身保険を途中解約した場合、解約返戻金を受け取ることができます。

最近は、保険料払込期間中などの一定期間の解約返戻金を低く抑え、保険料を割安にした低解約返戻金型終身保険が人気があります。

・貯蓄型保険の例②:養老保険

養老保険は、加入すると10年間や60歳までなど、一定期間の死亡保障が準備できます。一方で、途中解約した場合、解約返戻金を受け取ることができます。

また、養老保険には満期があります。満期時には、保障額(保険金額)と同額の満期保険金を受け取ることができます。

貯蓄型保険は、契約の条件や解約の時期にもよりますが、支払った保険料を受け取る解約返戻金や

満期保険金の方が上回る場合もあります。

上記の終身保険や養老保険のように保障だけでなく、貯蓄を兼ね備えている保険は、貯蓄型保険と呼ばれています。

2.貯蓄型保険と貯金の違い

貯蓄型保険を解約した際に受け取れる解約返戻金や、満期時に受け取れる満期保険金が支払った保険料を上回ることがあるのであれば、貯蓄型保険は貯金と同じではないかと思われる方がいると思います。

しかし、貯蓄型保険は預貯金とは異なる点がありますので、注意が必要です。貯蓄型保険と預貯金を比較すると、下記のような違いがあります。

・預貯金は元本割れすることはない?

預貯金は、原則、元本保証でペイオフの対象となっています。銀行などが倒産してもペイオフ対象なので、元本1,000万円とその利息までは預金保険により保証されます。

また、途中で預貯金を引き出しても元本割れすることはありませんし、定期預金などを途中解約しても元本割れすることはありません。

つまり、1つの金融機関あたり1,000万円までの預貯金であれば、預けたお金は増えることがあっても減るということはありません。

・貯蓄型保険は元本割れの可能性が高い?

一方、貯蓄型保険の場合、解約のタイミングによっては、解約返戻金が支払った保険料を下回る場合があります。つまり、元本割れが発生します。

特に貯蓄型保険に加入後、早期に解約すると大きく元本割れする可能性が高くなります。

保険料の払込期間中などの一定期間の解約返戻金を抑えた低解約返戻金型の終身保険などは、低解約返戻期間中に解約すると、大きな損失を被る可能性があります。

3.貯蓄型保険のメリット・デメリット

貯蓄型保険は、保険に加入することにより、保障が得られるだけでなく、お金も貯まっていく。商品や契約内容によっては、支払った保険料よりも受け取る解約返戻金や満期保険金が多い場合もあり、メリットしかない一石二鳥の商品のように感じます。

しかし、貯蓄型保険にもデメリットがあります。ここでは、貯蓄型保険のメリットとデメリットについて解説します。

・貯蓄型保険のメリット

貯蓄型保険のメリットは、保障を準備しながらお金が貯まっていく点です。

生命保険に保険料を支払っていたら、保険会社にお金が貯まっていたという状況が作れるので、

貯蓄が苦手という方にはいい商品です。

契約によっては、支払った保険料を解約返戻金が上回ることがあるので、実質的に保障料はゼロということになります。

・貯蓄型保険のデメリット①:元本割れの可能性がある

貯蓄型保険の大きなデメリットの1つが、早期解約は大きく元本割れする点です。預貯金であれば、急にお金が必要になった際にも元本割れすることなく、銀行などからお金を引き出すことができます。

しかし、貯蓄型保険の場合、急にお金が必要になり、契約から早期に解約してしまうと、大きく元本割れしてしまいます。

・貯蓄型保険のデメリット②:インフレに弱い

予定利率が固定された貯蓄型保険に加入した場合、インフレや金利の上昇に対応できないというデメリットがあります。

インフレとはモノの値段が上がり、通貨の価値が下がることをいいます。

例えば、インフレになりモノの値段が2倍になったとすると、100円で買えていたモノが、倍の200円を出さないと買えなくなるので、お金の価値は半分になってしまいます。

保障額が1,000万円の生命保険の実質的価値は、500万円に下がったことになります。

また、金利が上昇した際にも、銀行預金などであれば、金利が上がりますが、生命保険の場合には、契約時の予定利率が固定されていて上がることはありません。よって、高い金利の恩恵を受けることができません。

・貯蓄型保険のデメリット③:生命保険会社の倒産リスク

貯蓄型保険は基本的に長期間の契約となります。長期間契約している間に加入している保険会社が倒産するリスクはゼロではありません。

生命保険契約にも生命保険契約者保護機構というセーフティーネットがありますが、完全に契約が保証されるわけではありません。

『生命保険会社が破たん(倒産)した場合、保険契約は消滅する?』

契約している保険会社が倒産した場合、予定利率の引き下げなど、契約者にとっての不利益が発生する可能性があります。

この点は、元本1,000万円とその利息までが保証される預貯金の預金保険とは異なる点です。

貯蓄型保険のメリットとデメリットについて確認してきましたが、メリットしかないというモノはこの世にはないのではないでしょうか?メリットがあれば必ずデメリットがある。コインの裏表のようなものです。

メリットばかりに目を向けるのではなく、どのようなデメリットがあるのかを考慮する必要があります。

4.おすすめの貯蓄型保険はない!?

現在のような低金利下では、おすすめできる円建てで定額の貯蓄型保険はありません。

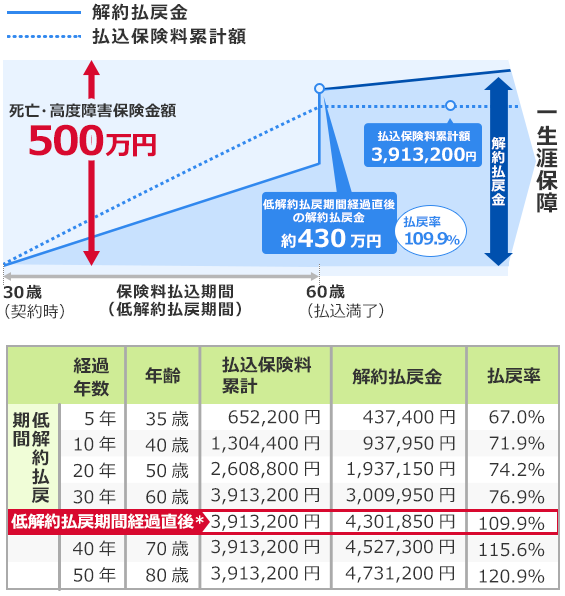

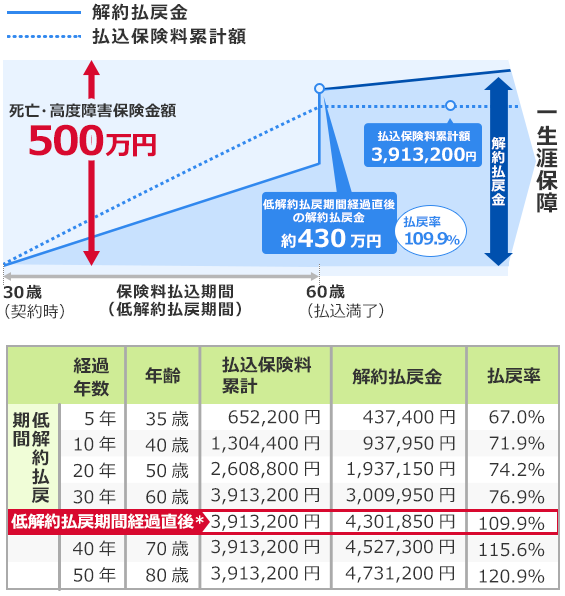

例えば、下記のオリックス「RISE(ライズ)」の契約例を確認すると分かりますが、加入から30年間で解約返戻率は約110%、40年間では約115%です。30年間で10%、40年間で15%増える程度では、インフレに負けてしまう可能性が非常に高くなります。

【契約例】

商品:低解約返戻金型終身保険

被保険者:30歳男性

保険期間:終身

保険料払込期間:60歳払済

低解約払戻期間:60歳

保険金額:500万円

月払保険料:10,870円

(オリックス生命HPより抜粋)

更にライズは低解約返戻金型の終身保険なので、保険料払込期間中に解約してしまうと、大きく元本割れすることになります。

途中解約時の大きな元本割れリスクを負いながら、30年間加入して解約返戻率が110%程度では、リターンが低すぎます。

5.貯蓄型保険のランキングを参考にすべきか?

貯蓄型保険を比較してランキング化しているサイトもありますが、どれも50歩100歩で最も返戻率が良い商品でもインフレに勝てるような商品はありません。

ランキングを見ると、1位の商品が良く見えてしまいますが、全体的に返戻率が低いことを考えると、1位の商品でも返戻率は大したことがないという点に注意が必要です。

6.貯蓄型保険に加入する際には総払込保険料を確認する!

ここからは、貯蓄型保険に加入する際に特に注意していただきたいポイントについて解説します。貯蓄型保険に持っている先入観を捨て、ポイントを確認していただければと思います。

貯蓄型保険に加入する際には、必ず総支払保険料に注目してください。つまり、自分が加入する保険に最終的にいくら支払う必要があるのかを確認するということです。

保険は毎月や毎年といった分割で保険料を支払うのが一般的で、総額でいくら支払う必要があるのかを意識する方が非常に少ないように思います。

・必ず解約返戻金が支払保険料を上回るわけではない!

貯蓄型保険は最終的に解約返戻金や満期保険金が必ず支払った保険料を上回ると思っている方がいますが、必ず上回るわけではありません。

契約条件によっては、解約返戻金や満期保険金が支払った保険料下回る可能性があります。

総支払保険料を確認し、解約返戻金が支払う保険料を上回ることがあるのかをチェックしないと、実は、解約返戻金が支払う保険料額を上回ることがないという場合もあります。

下表の解約返戻金推移例をご覧いただくとわかる通り、下記契約例では被保険者が100歳になっても解約返戻金が払込保険料を上回りません。

契約年齢や保険料の支払い方により、条件は異なりますので、加入の際には、設計書を十分チェックする必要があります。

【解約返戻金推移例】

商品:終身保険

被保険者:50歳男性

保険期間:終身

保険料払込期間:75歳払済

保険金額:500万円

月払保険料:17,795円

| 年齢 |

経過年数 |

保険料累計 |

解約返戻金 |

解約返戻率 |

| 51歳 |

1年 |

213,540円 |

0円 |

0% |

| 55歳 |

5年 |

1,067,700円 |

729,000円 |

68.27% |

| 60歳 |

10年 |

2,135,400円 |

1,682,000円 |

78.76% |

| 65歳 |

15年 |

3,203,100円 |

2,564,500円 |

80.06% |

| 70歳 |

20年 |

4,270,800円 |

3,480,500円 |

81.49% |

| 75歳 |

25年 |

5,338,500円 |

4,479,000円 |

83.89% |

| 80歳 |

30年 |

5,338,500円 |

4,613,000円 |

86.41% |

| 90歳 |

40年 |

5,338,500円 |

4,816,000円 |

90.21% |

| 100歳 |

50年 |

5,338,500円 |

4,926,000円 |

92.27% |

・払込保険料が保障額(保険金額)を上回ることがある!?

更に気を付けたいのが、最終的に支払う保険料が保険金額つまり保障額を超える場合があるということです。

一般の方には想像しにくいかもしれませんが、500万円の保障の終身保険に加入して、500万円を超える保険料を支払う可能性があるということです。

加入時の年齢や保険料の支払方法などによって異なりますが、現在の貯蓄型保険は予定利率が低いので、上記契約例のように加入する年齢によっては、支払保険料が保障額(保険金額)を超える可能性があります。

上記契約例では、24年経過時点で総払込保険料が保険金額(保障額)を超えます。保険料の払込満了時点で500万円の保障に対して、約533万円の保険料を支払うことになります。

まとめ

現在の予定利率の状況では、円建てで定額の貯蓄型保険への加入は、積極的におすすめできません。特に貯蓄を主な目的とした貯蓄型保険への加入は避けた方が賢明でしょう。

貯蓄ができない体質の方が、家族への保障が必要で、保障を得ながら解約返戻金を貯めていくという発想であれば、一考の余地はあります。

どうしても円建ての定額で、掛け捨てではない保険に加入したいという方以外は、他の商品を検討することをおすすめします。

なお、変額の貯蓄型保険の場合、インフレや金利上昇に対応できるメリットがありますが、積立金の運用リスクを契約者が負う必要があるというデメリットがある点に注意が必要です。

また、米ドルなどの外貨建て保険は予定利率が高いというメリットがありますが、その反面、為替リスクを契約者が負うというデメリットがあります。

No.362