「死亡保険金を受け取ると必ず税務署への確定申告が必要になるのでしょうか?」というご質問をいただくことがあります。

実は、死亡保険金を受け取った場合、税務署への確定申告が必ず必要となるわけではありません。確定申告が必要になる場合と、不要となる場合があります。

そこで、今回は、死亡保険金を受け取って、税務署への確定申告が必要になる場合と不要になる場合について解説します。

また、死亡保険金を受け取って確定申告が必要であるにも関わらず、申告しなかった場合にどうなるのかについても解説します。

1.死亡保険金に課税される税金とは?

まず、死亡保険金を受け取った場合に課税される税金について確認していただきたいと思います。

死亡保険金を受け取ると契約形態(契約者・被保険者・受取人の関係)によって、下記の通り、相続税、贈与税、所得税・住民税が課税される可能性があります。

『死亡保険金に税金はかかる?非課税となる場合とは?』

1)死亡保険金に相続税が課税される契約形態

死亡保険金に相続税が課税される契約形態は、契約者(保険料の負担者)と被保険者が同一人の場合です。

■契約形態

契約者:A 被保険者:A 受取人:B

例えば、契約者と被保険者(保障の対象者)が夫、受取人が妻という契約形態の場合に死亡保険金が相続税の課税対象となります。

ただし、相続税が課税される契約形態で、受取人が相続人の場合、下記の非課税限度額(相続税法第12条)があります。

500万円 × 法定相続人の数

■課税対象額

死亡保険金 - (500万円 × 法定相続人の数)

2)死亡保険金に贈与税が課税される契約形態

死亡保険金に贈与税が課税される契約形態は、契約者(保険料の負担者)、被保険者及び保険金の受取人が全て異なる場合です。

■契約形態

契約者:A 被保険者:B 受取人:C

例えば、契約者が夫、被保険者(保障の対象者)が妻、受取人が子供という契約形態の場合、死亡保険金は贈与税の課税対象となります。

贈与税には基礎控除110万円があります。

■課税対象額

死亡保険金 - 110万円(基礎控除)

3)死亡保険金に所得税・住民税が課税される契約形態

死亡保険金に一時所得として所得税・住民税が課税される契約形態は契約者(保険料の負担者)と保険金受取人とが同一人の場合です。

■契約形態

契約者:A 被保険者:B 受取人:A

例えば、契約者が夫、被保険者(保障の対象者)が妻、受取人が夫という契約形態の場合、死亡保険金は一時所得として、所得税・住民税の課税対象となります。

死亡保険金が一時所得となる契約形態の場合、「収入を得るために支出した金額」として保険金から払込保険料を差し引けます。更に一時所得には特別控除50万円があります。

■課税対象額

((死亡保険金 - 払込保険料) - 50万円) × 1/2

死亡保険金に課税される税金をまとめると下記の表の通りになります。

| 税金の種類 | 契約者 | 被保険者 | 受取人 |

|---|---|---|---|

| 相続税(注1 | A(例:夫) | A(例:夫) | B(例:妻) |

| 贈与税(注2 | B(例:妻) | A(例:夫) | C(例:子) |

| 所得税(注3 | B(例:妻) | A(例:夫) | B(例:妻) |

(注1 相続税法 第3条1項1号、相続税基本通達5-5-(1)

(注2 所得税法 第34条

(注3 相続税法 第5条1項 相続税施行令 第1条の5、相続税基本通達5-5-(2)

2.死亡保険金を受け取って確定申告が必要となる場合

死亡保険金を受け取って確定申告が必要となるケースを「相続税」「贈与税」「所得税」の課税対象となるそれぞれのパターンで解説したいと思います。

1)相続税の確定申告が必要となる場合、不要となる場合

相続税の確定申告が必要なるのは、非課税枠を超えた死亡保険金と他の財産とを合算した金額が相続税の基礎控除を超えた場合です。

死亡保険金の非課税枠

500万円 × 法定相続人の数

相続税の基礎控除

3,000万円 + 600万円 × 法定相続人の数

相続税の確定申告が必要となる場合の具体例

被相続人(亡くなった方):夫

法定相続人:妻、子供2人

夫の保有財産:5,000万円

生命保険金:3,000万円

上記の場合、受け取った生命保険金は3,000万円なので、非課税枠(500万円×3人)を差し引いた1,500万円が相続財産に加算されます。

生命保険以外の財産が5,000万円に死亡保険金の1,500万円が加算され、相続財産は6,500万円となります。6,500万円は、基礎控除の4,800万円(3,000万円+600万円×3人)を超えているので、確定申告が必要となります。

相続税の確定申告が不要となる場合の具体例

被相続人(亡くなった方):夫

法定相続人:妻、子供2人

保有財産:3,000万円

生命保険金:3,000万円

上記の場合、受け取った生命保険金は3,000万円なので、非課税枠(500万円×3人)を差し引いた1,500万円が相続財産に加算されます。

生命保険以外の財産が3,000万円に死亡保険金の1,500万円が加算され、相続財産は4,500万円となります。4,500万円は、基礎控除の4,800万円(3,000万円+600万円×3人)を超えていないので、相続税の確定申告は不要となります。

死亡保険金が相続税の非課税枠を超えても、他の財産と合算した額が相続税の基礎控除を超えなければ、原則、確定申告は不要なので、申告が必要となるケースは少ないでしょう。

なお、小規模宅地の評価の特例を活用する場合など、被相続人(亡くなった方)の財産の額が基礎控除を超えなくても確定申告が必要となるケースがありますので、ご注意ください。

2)贈与税の確定申告が必要となる場合

贈与税の確定申告が必要となるのは、暦年(1月~12月)で受け取った保険金額が基礎控除の110万円を超えた場合です。よって、受け取った死亡保険金が110万円を超えていなければ、確定申告は不要です。

なお、受け取った保険金以外にも贈与を受けたお金や不動産などがあれば、その金額と合算する必要があります。合算した金額が110万円を超えれば、贈与税の課税対象となり、確定申告が必要となります。

贈与税の確定申告が必要となる場合の具体例

死亡保険金:1,000万円

贈与税の課税対象額:890万円

1,000万円 - 110万円(基礎控除)

上記事例の場合、890万円が贈与税の課税対象額となります。

3)所得税の確定申告が必要となる場合

死亡保険金が一時所得になる場合には、下記の通り、支払った保険料が必要経費となり、更に特別控除が最大50万円あります。よって、受け取った死亡保険金が支払った保険料を50万円を超えて上回った場合に確定申告が必要となります。

一時所得

(死亡保険金 - 支払保険料総額)- 特別控除額(50万円限度)

課税対象額

(死亡保険金 - 支払保険料総額 - 特別控除額(50万円限度))× 1/2

所得税の確定申告が必要となる場合の具体例

死亡保険金:1,000万円

支払保険料総額:200万円

一時所得:750万円

1,000万円 - 200万円 - 50万円(特別控除額)

課税対象額:375万円

(1,000万円 - 200万円 - 50万円(特別控除))× 1/2

上記事例の場合、375万円が課税対象となり、他の所得と合算し、総合課税されます。

一時払終身保険などの場合を除く、ほとんどの場合で受け取る死亡保険金が支払保険料総額を大きく上回ると思いますので、所得税の確定申告が不要となるケースは少ないでしょう。

なお、サラリーマンなどの給与所得者の方は、給与所得や退職所得以外の所得が20万円以下の場合、確定申告をする必要はありません。

よって、他に所得がなく、一時所得の課税対象額が20万円以下であれば、確定申告は不要ということになります。

スポンサーリンク

3.死亡保険金を受け取って確定申告をしないとバレる?

死亡保険金を受け取っても申告しなければ、保険金を受け取ったことは誰にも分からないのではないかと考える方もいらっしゃるでしょう。

しかし、生命保険会社は、下記の保険金等を支払う場合には、支払調書を税務署に提出するよう定められています(所得税法第225条、相続税法第59条)。

『保険金(満期金)の支払いを税務署は知っている!?』

【支払調書の提出が必要となる場合】

・死亡保険金や満期保険金、解約返戻金の支払が100万円を超えるもの

・年金支払額が年20万円を超えるもの

(契約者と年金受取人が異なる場合等は支払金額にかかわらず支払調書の提出が必要)

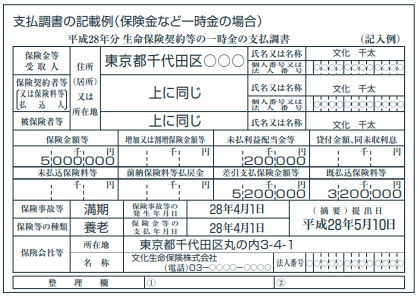

支払調書には、下記のような項目が記載されていてるので、税務署は誰がいついくらの保険金や解約返戻金などを受け取ったかを把握しています。

『マイナンバーを生命保険会社や損害保険会社に提出する必要はある?』

【支払調書記載事項】

●契約者の住所、氏名、マイナンバー

●被保険者の住所、氏名

●受取人の住所、氏名、マイナンバー

●保険金額

●払込保険料

●支払年月日

●保険会社の所在地、名称 等

(出典:生命保険文化センター)

支払調書が提出されているにも関わらず、申告がされていない場合には、税務署が税務調査を行う可能性があります。

確定申告が必要であるにも関わらず、税務署への申告がされていなかった場合、「確定申告が必要とは知りませんでした」は通用しません。

仮に申告せずに税務署に無申告を指摘されれば、無申告加算税が課されます。また、期限後申告の場合には延滞税も納付する必要があります。

無駄な税金を払わないためにも、保険金を受け取った場合には、確定申告が必要かどうかを確認して頂ければと思います。

まとめ

死亡保険金を受け取ると、税務署への確定申告が必要な場合と、不要な場合があります。

相続税が課税される契約形態の場合、非課税枠や基礎控除もあるので、確定申告が不要となるケースが多いと思われます。

まずは、どの税金が課税される契約形態なのかを確認することも重要です。

先述の通り、「確定申告が必要だったとは知りませんでした」は通用しませんので、確定申告の要否がご自身で判断できない場合には、税理士などの専門家に相談されることをおすすめします。

なお、解約返戻金を受け取った場合の税金や確定申告については、下記記事をご参照ください。

『解約返戻金を受け取ると税金がかかる?確定申告が必要?』

No.372